很久以前,芒格立下了自己最大的愿望:“我唯一想知道的是,我将会死在什么地方,一旦知道后我就永远不去那个地方。”——巴菲特(2010年致股东的信)

牛市中,每个炒股的人都想知道顶部在哪里。一旦知道后,就可以在顶部卖出。

坏消息是,没有人能够准确预测牛市的顶在哪里。

好消息是,对于投资而言,其实最重要的是并不是猜到牛市的顶。关于牛市的顶,了解下面七点基本也就够了。

1 牛市不言顶

“牛市不言顶”,对于股民而言,算得上是耳熟能详的谚语。它甚至可以说是被反复证实的真理。

在牛市中,很多自认为的卖出点、顶点,事后看全部是买入点;离场的阻力位,事后看全部是支撑位。牛市中的每一次震荡、下跌、喊顶,总又被重新拉回。

这是因为,牛市始于理性,终于泡沫破灭。在顶部形成之前,我们只能看到泡沫不断累积,却无法预测持续的时间和高度。

牛市“顶部”是最难猜的,牛顶必然是群体非理性构造出来的,用纯粹的估值或经济学原理无从判断,应该用行为金融学来诠释。

没有人能预测“顶”到底在哪里,因为顶部不是猜出来的,而是走出来的。

用牛顿的话说,我可以预测天体的运动,却无法预测人类的疯狂。

2 A股的顶其实是个近似的顶

A股习惯上用上证指数的顶部代表牛市顶部。统计表明,上证指数见顶后,其他主流指数、板块并不是同步见顶。

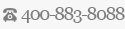

2007年牛市中证500滞后3个月见顶

各主流指数基本都与上证指数同步见顶,只有代表中小盘的中证500指数在2008年1月15日才达到该轮牛市最高点5487点。

2007年牛市各主流指数走势

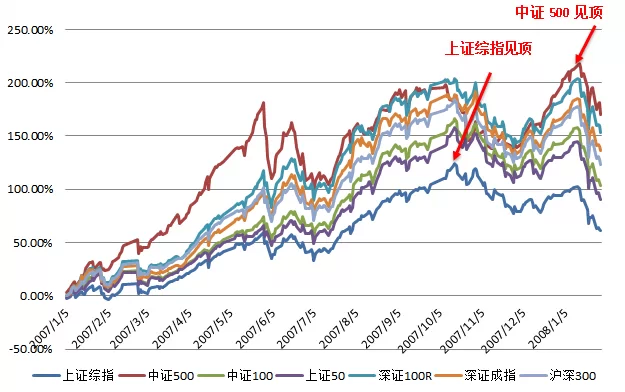

2009年牛市深100、中证500滞后15个月见顶

上证50、沪深300、中证100基本与大盘同步见顶(2009年8月);

深成指在2009年12月7日见顶;

深100指数、中证500指数一直到2010年11月才创出最高点。

2009年牛市各主流指数走势

3 总有些板块晚于大盘见顶

① 滞后大盘见顶的行业

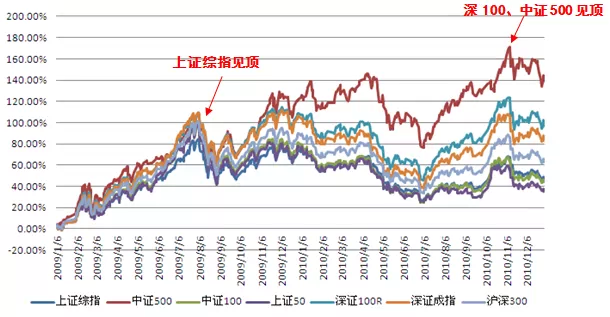

2007年牛市食品饮料、家电、医药、农林牧渔等滞后3-5个月见顶

大盘于10月16日创下6124点的历史高点,而食品饮料、家用电器、医药生物等15个行业见顶时间在2008年1月,农林牧渔更是在2008年3月4日才达到最高点。

2007年牛市后于大盘见顶的行业

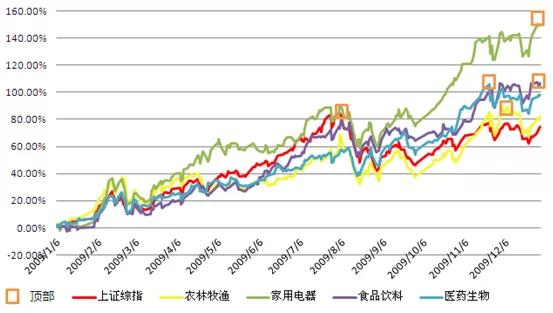

2009年牛市家电、食品饮料等18个行业滞后3-4个月见顶

大盘在2009年8月4日创下3478点的最高点,除金融、房地产、交运、有色等10个行业与大盘基本同步见顶外,其他18个行业见顶时间都在2009年11月之后。而家用电器、食品饮料等消费行业行情则持续到了2009年年底才见顶。

2009年牛市后于大盘见顶的行业

② 先于大盘见顶的行业

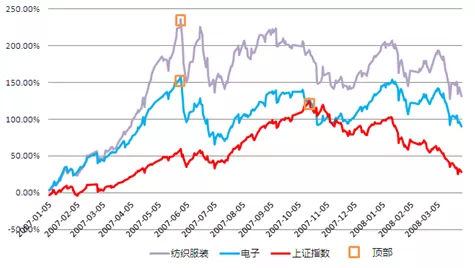

2007年牛市纺织服装、电子提前5个月见顶

大盘于10月16日创下6124点的历史高点,而纺织服装、电子早在2007年5月就见顶了。

2007年先于大盘见顶的行业

值得注意的是,2009年牛市中,没有明显先于大盘见顶的行业。

4 判断顶部参考指标

A股样本数据有限,所以能观测到的顶部的数据并不丰富。但是从投资行为学来讲,顶部无疑是市场最为疯狂的时候,也是投资者情绪最大化的时候,也是资金蜂拥而至的时候,还是有一些先兆指标可供观察。

量化指标

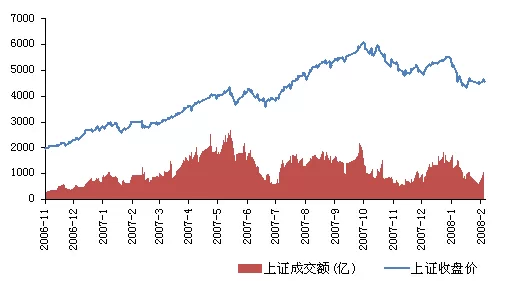

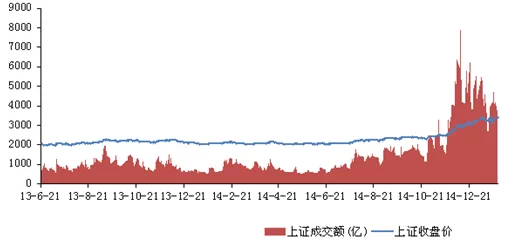

① 成交量先于大盘见顶

2007年5月30日,沪指创了那轮牛市最大成交额2713亿元,占2006年年末居民存款余额16.42万亿的1.65%,上证指数收盘报4053点。

随后上证指数继续上涨,但量能却难以放大,2007年10月份日均成交量约为1800亿。

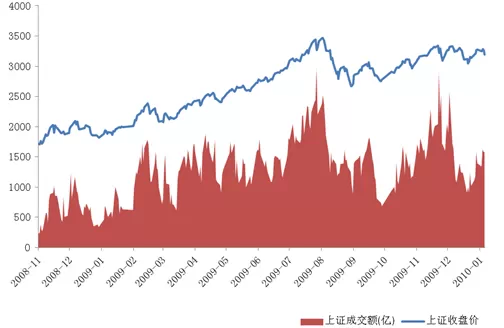

2009年的牛市中,7月29日的成交额达到峰值2969亿元,占2008年年末居民存款余额20万亿的1.48%。随后成交量萎缩,上证指数开始调整。

2014年年末,居民存款余额为50.3万亿。按照2007年最大成交额占存款余额比例(1.65%)测算,上证指数的最大的成交额为8310亿元左右。但上证指数在2015年4月8日的成交额就达到8391亿元,今天更是创出了11476亿的历史新高。

然而,不能忽略的是,2007年市场并没有融资融券。

目前融资融券余额已经超过1.7万亿。市场往往越到后期越易疯狂,本轮牛市的成交额或将超预期。

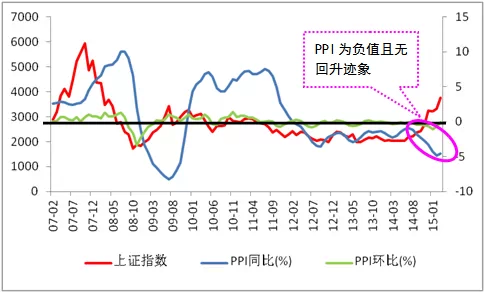

② PPI由负变正

据海通证券副总裁兼首席经济学家李迅雷观察,A股的几轮牛市会发现这样的规律:在交易所成立至今的25年中,还没有发生过PPI为负值且没有回升迹象下,牛市见顶的案例。

如今,中国的PPI已经连续三年为负,CPI也处于历史低点,通缩压力仍然较大;而且,全球性的经济低迷也挥之不去。

在这种背景下,政府的财政政策和货币政策都会相对积极和宽松,对资本市场的鼓励和忍态度也会加大。

非量化指标

5 牛市的顶其实是一把割韭菜的镰刀

每一轮牛市的最后阶段,都有一大批新股民跑步进场,最后深陷熊市的泥潭中。因此,新股民往往被视为股市的韭菜,一轮牛市割掉一茬。

数据也证明了这个悲惨的事实。

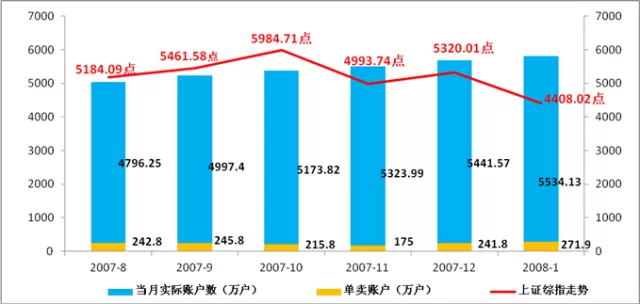

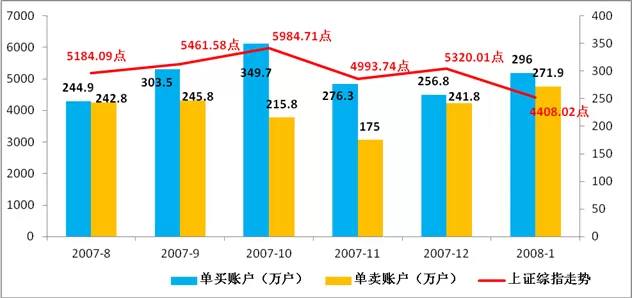

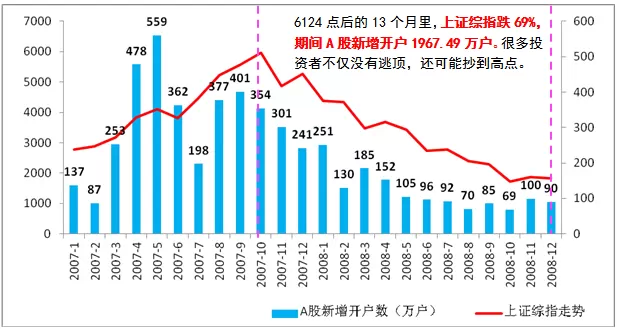

① 逃顶者少!

2007年8月至2008年1月,每月深市A股交易账户中,单卖账户占总账户的比例基本不到5%。

深市A股交易账户统计(图一)

②抄到天花板的多!

2007年10月大盘见顶后,在接下来的三个月中,深市A股交易账户中,单买账户多达829.1万户。

深市A股交易账户统计(图二)

再把时间拉长,在2007年10月16日大盘6124点后的一年多时间里,A股新增开户近2000万户。

上证指数与A股新增开户数

6 重要的不是逃顶而是活下来

我们无法预测到顶部。

对于普通投资者而言,成功逃顶是不可能完成的任务。请不要难为自己。

我们真正应该做的是,不要坐在股市的过山车上跌落到熊市的谷底。我们努力的目标应该是,在宽泛意义的顶部区域而不是在牛市的最高点离场。这样,我们能够仍然赚到相对不错(当然不是最高)的收益。

顶的意义,就在于提示离场。重要的是离场,早一些或者晚一些,并不重要。因为,总有下一个牛市在等着你。

请记住,“会买的是徒弟,会卖的是师傅。”

7 如何在顶部区域离场?

大体上讲,有三种方法。但每一种方法,都对投资者的心理素质提出了挑战。也就是说,知易行难。

①逢高减磅

如果市场量价频创新高,相关主客观指标表明股市已进入泡沫阶段,可选择逢高减磅,落袋为安。这种做法有可能会出现过早离场,无法充分享受牛市最后的泡沫,要有能够忍受踏空的痛苦。

“私募教父”赵丹阳的经历是个不错的案例。

2007年,从上证指数超过3000点后,赵丹阳就开始强烈看空并清仓,踏空牛市,最后不得不提前清盘。当年,上证指数大涨133%,而赵丹阳旗下的五只信托基金最高的收益率才48%。

2007岁末,在《致投资者的一封信》中,赵丹阳坦言:“我们在H股10000点,A股3500点实现了我们的收益。回头看,我们过早地出局。指数的顶和底永远是个谜。”

如果赵丹阳逢高减磅,他在2007年也许不会那么悲催。

②浮盈回吐

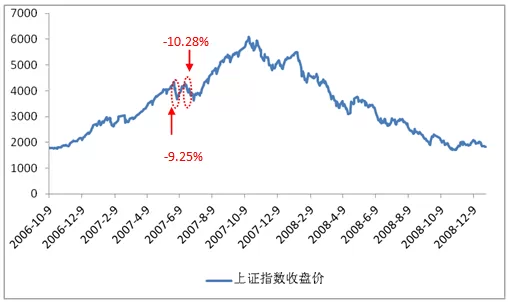

每一轮牛市的顶都两个特点:一是新高;二是紧随其后的跌幅超过此前的调整幅度。

参考A股历史走势,牛市在不断创出新高过程中,也伴随着技术调整,前两轮牛市中间的技术调整最大幅度为10.28%。

因此,如果大盘点位创新高后,跌幅超过20%,往往可以确认牛市结束,转入熊市。至此,合理的选择是全部卖出。

当然,这也就意味着我们没有卖在最高点。回吐20%的浮盈,主动卖出,还是要有相当的心理素质。

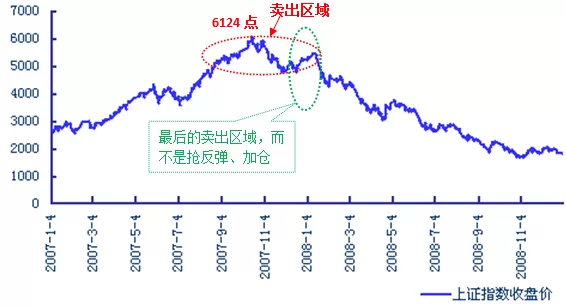

③二次逃生

牛市不是没有给离场的机会,有时甚至给了两次机会。从上两轮牛市来看,市场都给了离场机会。

2007年:

上证指数从6124点调整超过20%后,出现小幅反弹,然后一路下跌。从2007年11月到2008点1月都是卖出机会。

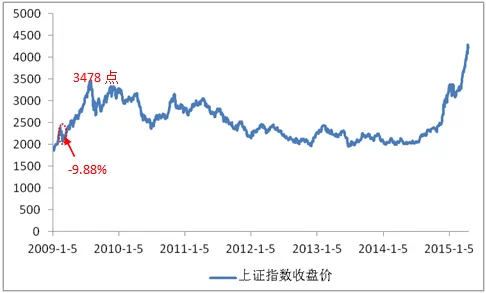

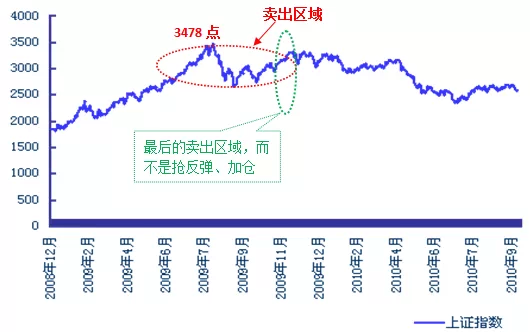

2009年:

上证指数从3478点调整到9月初,跌幅17.74%,随后反弹,而这个反弹是最好的卖出机会。

小通再次强调牛市之后就是熊市,而不是震荡市。所以新高回调下来的反弹是最后的离场机会。把最后的卖出机会当作吸筹机会,试图抄底,是很恐怖的。

以上数据如无特别说明,均来自Wind资讯

搜索

搜索